Aktuelle Anlagen in Private Equity

Sie kennen sich mit Private Equity bereits aus und wollen auf dieser Seite nur erfahren, ob aktuell Investitionen über Schelhammer Capital möglich sind?

Sie wollen außerdem erfahren, welche speziellen Strategien zur Verfügung stehen?

Dann informieren Sie sich bitte direkt auf der Website unseres Kompetenzzentrum für Private Equity der GBG Private Markets. Oder vereinbaren Sie einen unverbindlichen Termin mit unseren speziell ausgebildeten Private Bankerinnen und Bankern.

Beschränktes Volumen! Jetzt Termin vereinbaren

Die Zeichnungsfrist und das maximale Volumen sind beschränkt. Zögern Sie nicht und vereinbaren Sie einen unverbindlichen Termin mit unseren Beraterinnen und Beratern im Private Banking.

Was ist Private Equity?

Private Equity ist eine besondere Form der Geldanlage, bei der Investoren in Unternehmen investieren, die nicht an der Börse gehandelt werden.

Dabei werden Firmen entweder direkt finanziert oder bestehende Anteile übernommen. Ziel ist es, das Unternehmen weiterzuentwickeln, den Wert zu steigern und nach einigen Jahren mit Gewinn weiterzuverkaufen.

Private-Equity-Fonds verwalten das Kapital von Investoren und suchen gezielt nach erfolgversprechenden Unternehmen. Diese Art der Investition ist langfristig -meistens zehn Jahre- angelegt und erfordert eine sorgfältige Auswahl der Unternehmen.

Es handelt sich um eine illiquide Geldanlage mit besonderem Chancen-/Risikoverhältnis.

Das folgende Video schildert die Besonderheiten von Investitionen in Private Equity.

Warum ist Private Equity so interessant?

Private Equity bietet attraktive Renditechancen, da es Investoren ermöglicht, sich an Unternehmen in Wachstumsphasen zu beteiligen.

Im Gegensatz zu börsennotierten Aktien können Private-Equity-Investitionen oft eine höhere Wertsteigerung erzielen, weil sie strategisch gemanagt und gezielt weiterentwickelt werden.

Zudem haben Anleger die Möglichkeit, in innovative Unternehmen oder etablierte Firmen mit Optimierungspotenzial zu investieren.

Da Private Equity unabhängig von der täglichen Börsenvolatilität ist, bietet es eine interessante Ergänzung zu einem diversifizierten Anlageportfolio.

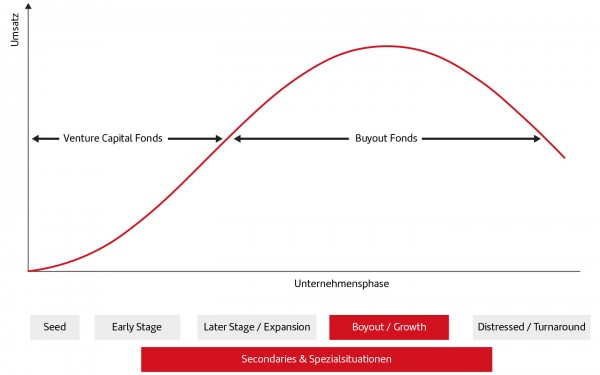

Welche Arten von Private Equity gibt es?

Es gibt verschiedene Arten von Private Equity, die sich nach der Unternehmensphase und der Investitionsstrategie unterscheiden:

- Venture Capital (Wagniskapital): Investitionen in junge Start-ups mit hohem Wachstumspotenzial.

- Growth Capital: Finanzierungen für etablierte Unternehmen, die expandieren möchten.

- Buyouts: Übernahmen von Unternehmen, um diese gezielt umzustrukturieren und effizienter zu gestalten.

- Secondaries: Der Kauf von Beteiligungen an bestehenden Private-Equity-Fonds von anderen Investoren.

Jede dieser Strategien hat eigene Chancen und Risiken, abhängig von Marktbedingungen und Unternehmensstruktur.

Wie hoch ist das Risiko von Private Equity?

Private Equity bietet hohe Renditechancen, geht aber auch mit bestimmten Risiken einher.

Da Investitionen langfristig und nicht an der Börse handelbar sind, kann das Kapital über Jahre gebunden sein.

Zudem besteht das Risiko, dass Unternehmen nicht wie erwartet wachsen oder wirtschaftliche Herausforderungen auftreten, was zu Verlusten führen kann.

Um das Risiko zu minimieren, setzen professionelle Private-Equity-Fonds auf eine breite Diversifikation und eine sorgfältige Unternehmensauswahl.

Dennoch sollten Investoren sich bewusst sein, dass ein Totalverlust möglich ist, insbesondere bei risikoreichen Frühphasen-Investitionen, sprich Venture Capital.

Unser Fokus liegt auf den Segmenten "Buyouts" und "Secondaries".

Wie können Sie in Private Equity investieren?

Privatanleger können über verschiedene Wege in Private Equity investieren.

Eine Möglichkeit sind Private-Equity-Fonds, die von erfahrenen Managern verwaltet werden und in mehrere Unternehmen investieren.

Eine weitere Option sind Linked Notes, die es ermöglichen, bereits mit geringeren Beträgen an Private-Equity-Investitionen teilzuhaben.

Wer über mehr Kapital verfügt, kann sich direkt an Unternehmen oder über sogenannte Secondaries an bestehenden Fonds beteiligen.

Da Private Equity komplex ist, empfiehlt es sich, eine professionelle Beratung in Anspruch zu nehmen, um die beste Strategie zu finden.

Fallstudie

Wie sieht eine typische Investition in Private Equity aus?

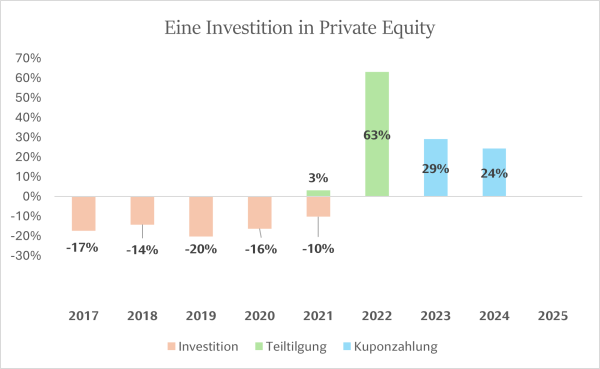

Der folgende Abschnitt ist eine Beschreibung eines seit 2017 aktiven Investments mit Schelhammer Capital im Bereich Private Equity.

Im Jahr 2017 haben sich Anleger an diesem Investment beteiligt und ein Verpflichtungs-Betrag über ihre Beteiligungshöhe abgegeben. Sagen wir der Einfachheit halber: € 1.000.000. (Bei uns können Sie bereits ab € 150.000 in Private Equity investieren.)

Bei diesem Verpflichtungs-Betrag hätten Sie 2017 eine Investition von € 170.100 leisten müssen. 2018 waren es € 140.700 und so weiter. Die Einzahlungen haben im entsprechenden Jahr zu jeweils drei verschiedenen Zeitpunkten stattgefunden. 2019 betrugen die Kapitalabrufe 20%. 2020 waren es 16% und 2021 noch 10%.

Im vorliegenden Investment wurden in Summe bisher nur etwa 77 % des Verpflichtungs-Betrags abgerufen. Nur vier Monate nach dem bisher letzten Abruf kam es bereits zur ersten Rückzahlung.

Wie wurde investiert?

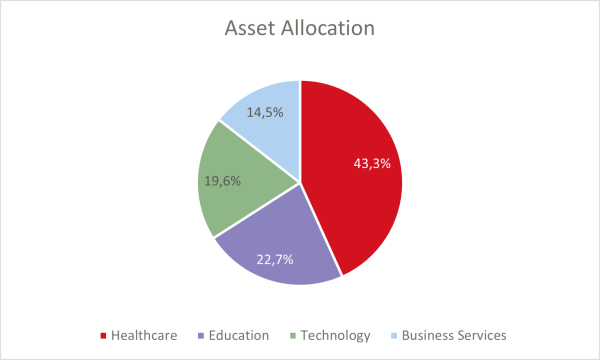

Die Manager dieser Beteiligung hatten in insgesamt 10 Unternehmen mehrheitlich (also mehr als 50 % Eigentum) investiert. Das Schaubild zeigt die Aufteilung nach Branchen in Prozent des Nettoinventarwertes.

Quelle: eigene Daten

Diese Aufteilung zeigt, dass das Portfolio insgesamt gut diversifiziert ist. Zugleich behält der Fondsmanager einen klaren Schwerpunkt auf Healthcare bei, der in künftigen Fonds ebenfalls beibehalten wird. Innerhalb des Healthcare-Segments unterscheiden wir dabei vier Subsektoren:

- Tiermedizin

- Medizintechnologie

- Ambulantes Gesundheitswesen

- Soziale und therapeutische Betreuung

Mittlerweile wurden bereits fünf der Beteiligungen gänzlich und drei teilweise realisiert. Es ist damit zu rechnen, dass alle Investitionen in den nächsten zwei bis drei Jahren verkauft werden. Die Gesamtlaufzeit der Investition wären dann zehn bzw. elf Jahre.

Die Grafik unten zeigt den jährlichen Kapitalfluss bis inklusive 2024. Bisher sind zirka 154 % wieder an die Anleger gezahlt worden, obwohl weniger als 80 % des Verpflichtungs-Betrags abgerufen wurden.

Also: Der Kapitaleinsatz betrug € 780.000, der Rückfluss etwa € 1.200.000. Der Fonds ist noch in fünf Unternehmen investiert. Das Schaubild zeigt auch, dass die Zahlungen aus Verkäufen weder zeitlich noch betraglich planbar sind.

Quelle: eigene Daten eines Investments in Private Equity.

Ergebnisse vergangener Perioden lassen keinen verlässlichen Rückschluss auf künftige Entwicklungen zu.

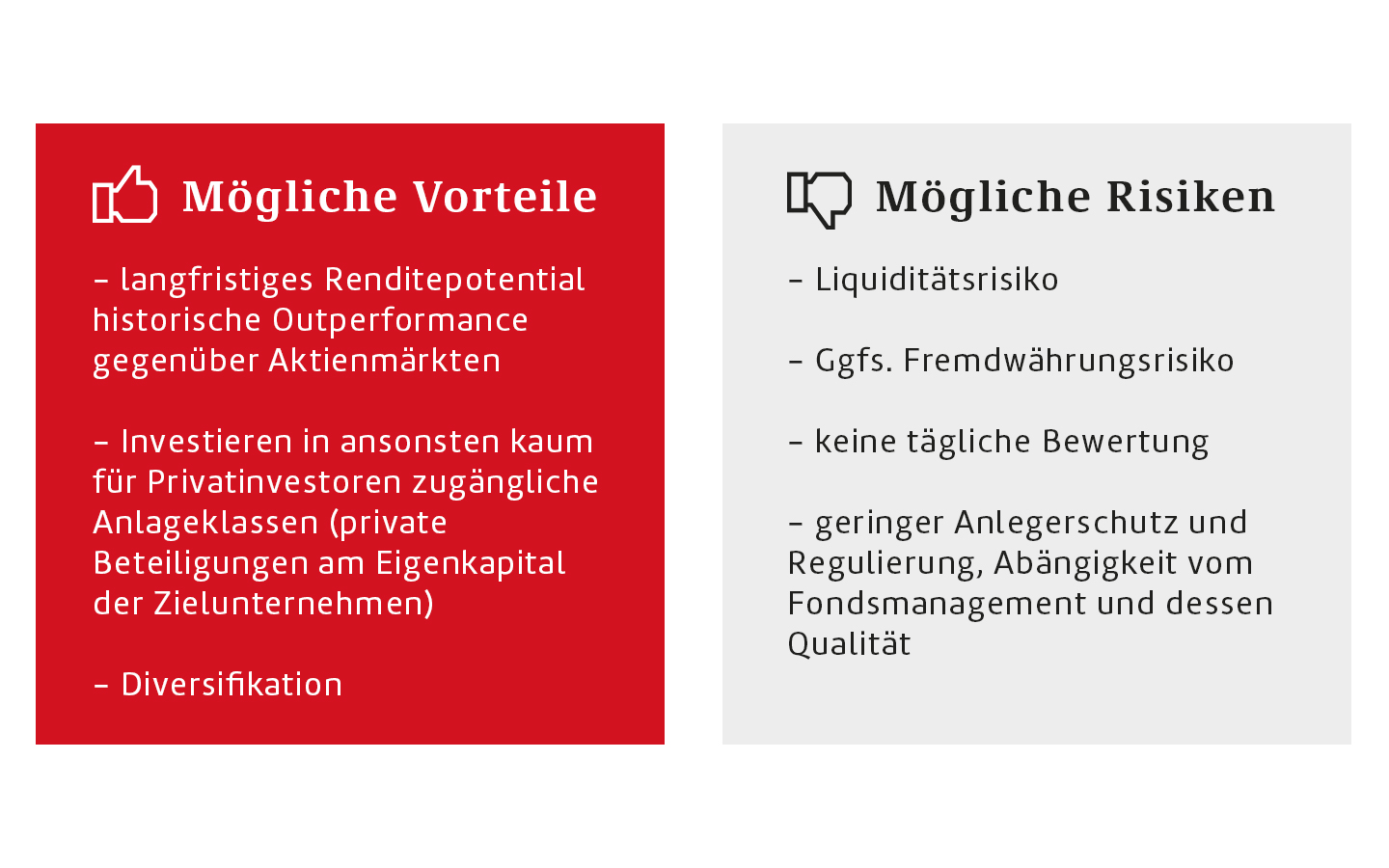

Private Equity – Die Vorteile und Risiken

Sowohl für private Anleger als auch für institutionelle Investoren kann eine zusätzliche Investition in Private Equity Vorteile gegenüber öffentlich gehandelten Wertpapieren haben.

Einerseits bleibt man von den Unwägbarkeiten und oft irrationalen Kursbewegungen an öffentlichen Märkten größtenteils verschont.

Andererseits konnten Private Equity Investments in der Vergangenheit teils deutlich höhere Renditen erzielen als börsengelistete Aktien.

Nachdem Private Equity Fonds in mehrere Unternehmen investieren, die in verschiedenen Regionen und unterschiedlichen Branchen tätig sind, ergibt sich auch eine breite Risikostreuung.

Dabei gilt es allerdings, die möglichen Risiken ebenso vor Augen zu haben und in einer ganzheitlichen Betrachtung die richtige Allokation für diese spezielle Assetklasse zu finden.

Warum kann die Rendite von Private Equity höher sein als bei börsengelisteten Aktien?

Einstieg

Zugang zu nicht öffentlichen Daten im Rahmen der Prüfung des Investments ("Due Diligence")

Gewonnener Informationsvorsprung minimiert Investitionsrisiken

Optimierung

Verbesserungen im laufenden Betrieb (Effizienzsteigerungen, Skaleneffekte, Kostensenkungen, Finanzierungskosten,...)

Zukäufe von Unternehmen und Unternehmensteilen

Strukturoptimierungen

Ausstieg

Exit im Zuge eines Börsengangs

Verkauf an strategischen Investor oder Finanzinvestor

Private Equity – Due Diligence

Im Zuge der umfangreichen Prüfung von nicht öffentlichen Informationen (‚Due Diligence‘) vor einer Investition kann ein deutlicher Informationsvorsprung erzielt werden, der schon bei der Entscheidung über eine Investition dabei hilft, die Investitionsrisiken zu minimieren.

Private Equity - Wertschöpfung

Während der Phase, in der ein Private Equity Fonds eine Beteiligung hält, wird versucht, den wirtschaftlichen Erfolg des Beteiligungsunternehmens über mehrere Hebel zu verbessern. Die Fondsmanager arbeiten ganz gezielt an Verbesserungen im laufenden Betrieb (etwa Effizienzsteigerungen, Erzielen von Skaleneffekten, Kostensenkungen, Optimierung der Finanzierungskosten). In vielen Fällen werden auch sehr aktiv Unternehmen oder Unternehmensteile zugekauft, die das bestehende Unternehmen ergänzen (‚Buy and Build Strategie‘). Daneben wird oft die Struktur optimiert, um den Verbesserungen auch organisatorisch Rechnung tragen zu können.

Private Equity - Exit

In vielen Fällen kann auch beim Ausstieg (Exit) aus dem Investment über einen Weiterverkauf an strategische oder Finanzinvestoren oder einen Börsengang eine weitere Wertsteigerung erzielt werden.

Unsere Leistungen

Zugang und Auswahl

Zugang zu den Top Managern

Due Diligence

Diversifikation

erhöhte Diversifikationsmöglichkeit aufgrund des geringeren Mindestinvestments in der Linked Note Struktur (Mindestinvestment bei Private Equity meist EUR 5 Mio pro Fonds)

J-Curve

durch Beimischung von Secondary Fonds kann die sogenannte J-Curve optimiert werden

Verhandlungsmacht

rechtliche Vertragsgrundlage sowie Konditionen bedürfen teilweise einer Nachverhandlung, da sie nicht marktkonform sind

Administration

Cash Flow Management

laufende Überwachung und Betreuung

automatisierte Abfuhr der Steuer

Geringe Korrelation

Investitionen in Private Equity haben eine geringe Korrelation zu Investments in Aktien, Anleihen oder Rohstoffen

Das Investieren in Private Equity hat seine eigenen Herausforderungen.

Eine der Hürden für Privatinvestoren ist oft die Höhe des Mindestinvestments, die nicht selten bei zumindest EUR 5 Mio liegt.

Umfangreiches Know How und ein professioneller Due Diligence Prozess sind ebenso unerlässlich wie die laufende systematische Marktbeobachtung und eine sorgfältige Administration des Kapitalflusses.

Der Gefahr eines Totalverlustes des eingesetzten oder darüber hinausgehenden Kapitals wird durch Streuung begegnet und wird dadurch reduziert, kann aber nicht von vornherein völlig ausgeschlossen werden.

Die Linked Note wird an keinem geregelten Markt gehandelt, weshalb die Handelbarkeit sehr eingeschränkt ist. Es handelt sich um eine illiquide Anlageklasse.

Private Equity - Starke Expertise von Schelhammer Capital

Wir haben unser Know How im Bereich Private Equity über mehr als 20 Jahren aufgebaut, wobei wir uns auf die Segmente Buyouts, Growth sowie Secondaries und Spezialsituationen konzentrieren.

Private Equity Linked Notes

Schelhammer Capital bietet Ihnen die Möglichkeit bereits ab einer Investitionssumme von € 150.000 über Linked Notes an der Performance von Private Equity Fonds zu partizipieren.

Kontaktieren Sie jetzt unsere Ansprechpartner und vereinbaren Sie einen Termin!

Rechtliche Hinweise:

Es handelt sich hierbei um eine Marketingmitteilung der Schelhammer Capital Bank AG, FN 58248i, Sitz Goldschmiedgasse 3, 1010 Wien, mit ausschließlichem Informationscharakter, welche keinesfalls eine anlegergerechte Beratung sowie umfassende Risikoaufklärung ersetzt. Sie wurde nicht unter Einhaltung der Rechtsvorschriften zur Förderung der Unabhängigkeit von Finanzanalysen erstellt und unterliegt nicht dem Verbot des Handelns im Anschluss an die Verbreitung von Finanzanalysen (Art. 36 VO (EU) 2017/565). Dieses Dokument stellt keine Finanzanalyse, keine Anlageempfehlung und keine Anlageberatung dar. Sie enthält weder ein Angebot zum Abschluss eines Vertrages über eine Wertpapierdienstleistung oder eine Nebendienstleistung noch eine Aufforderung, ein Angebot zum Abschluss eines Vertrages über eine Wertpapierdienstleistung oder eine Nebendienstleistung abzugeben. Die Performance eines Wertpapiers in der Vergangenheit lässt keine Rückschlüsse auf die zukünftige Entwicklung zu. Sofern sich diese Mitteilung auf nach den kapitalmarktrechtlichen Vorschriften prospektpflichtige Produkte bezieht, ersetzen die Informationen keinesfalls den Prospekt, welcher über den jeweiligen Emittenten veröffentlicht wird. Jede Kapitalveranlagung ist mit einem Risiko verbunden. Unter Umständen kann es zu einem Totalverlust des eingesetzten Kapitals kommen; bei Private Equity Investitionen können darüber hinaus auch Nachschusspflichten über dem eingesetzten Kapital anfallen. Da nicht jedes Geschäft für jeden Anleger geeignet ist, sollten Anleger vor Abschluss eigene Berater konsultieren (insbesondere Rechts- und Steuerberater). Der Kauf von Anteilen an Alternativen Investmentfonds der GBG Private Markets GmbH setzt die Eigenschaft als qualifizierter Privatkunde (gem. § 2 (1) Z 42 AIFMG) voraus.