Anlagejahr 2023: Es kann nur besser werden, oder?

18.01.2023

4 Minuten Lesezeit

Investition | Aktien | Anleihen | Inflation

Nicht nur für Elon Musk war es ein schlechtes Jahr. Während sein persönlicher Vermögensverlust als größter in der Geschichte ins Guinness Buch der Rekorde aufgenommen wird, hatten es Investoren 2022 grundsätzlich schwer. Ein turbulentes Jahr liegt hinter uns, doch wie wird das Anlagejahr 2023? Wir verraten, warum sich der Blick nach vorne lohnt.

Kein Börsenjahr gleicht dem anderen. Immer gibt es mindestens genauso viele Unterschiede, wie Gemeinsamkeiten. Aber das Jahr 2022 war wahrlich außergewöhnlich. In mehr als 150 Börsenjahren lässt sich kein vergleichbares finden. Die Kapitalmärkte konnten im Dezember ihre dynamische Entwicklung der beiden Vormonate nicht mehr fortsetzen. Anstelle einer Jahresendrally trat ein für das Jahr 2022 charakteristischer Monat steigender Renditen und fallender Aktien- und Anleihekurse ein. Damit liegt das historisch gesehen schlechteste Anlagejahr hinter uns.

Was half gegen den Wertverlust bei Anleihen und Aktien?

Weltweit wurden mehr als 35 Billionen US-Dollar an Börsenwerten vernichtet. Das entspricht etwa einem Drittel der globalen Wirtschaftsleistung. Kaum ein Anlagesegment konnte sich dieser Entwicklung entziehen. Auch unsere Portfolios nicht. Qualitätsaktien, Gold, US-Dollar und eine reduzierte Zinsbindungsdauer konnten Verluste mindern - verhindern konnten sie sie allerdings nicht. So können auch wir keinen zufriedenen Blick zurückwerfen. Dennoch wollen wir nach vorne schauen. Denn das neue Börsenjahr hat bereits begonnen und an Stelle des Blicks zurück, lohnt sich jetzt der Blick nach vorne.

Anleihen: Entwicklung der Zinsen

Die Zeitenwende des Jahres 2022 stellte die Kapitalmärkte auf den Kopf. Besonders deutlich wird dies bei den Anleiherenditen. So stieg die Rendite zehnjähriger deutscher Staatsanleihen im Vorjahr von Minus 0,18% auf Plus 2,52%. Die Rendite europäischer Unternehmensanleihen kletterte im Jahresverlauf von 0,5% auf 4,0%. Aber auch auf der anderen Seite des Atlantiks stiegen die Anleiherenditen kräftig an. Während zehnjährige US-Staatsanleihen zu Beginn des Jahres 1,51% bezahlten, waren es zu Jahresende bereits 3,85%. Anleger dürfen sich bei Anleihen also wieder über attraktive Renditen freuen.

Viele Aktien sind wieder attraktiv bewertet

Aber auch die Attraktivität guter Aktien hat weiter zugenommen. Im Schnitt bezahlten Anleger zum Jahresende 15 Jahresgewinne für europäische und 18 für US-amerikanische Aktien. Ein Jahr zuvor lag der Preis noch bei 17 beziehungsweise 25. Damit stieg auch die Dividendenrendite deutlich an: bei US-Unternehmen von 1,27% auf 1,76% und bei europäischen Titeln von 2,61% auf 3,41%.

Daraus ergibt sich ein signifikanter Anstieg der Ertragserwartung sowohl für Anleihen- als auch für Misch- und Aktienfonds.

Was machen die Notenbanken 2023?

Vorauslaufende Frühindikatoren, wie drastisch sinkende internationale Frachtraten, fallende Rohstoffpreise und massive Rückgänge bei den Energiepreisen lassen erwarten, dass die Inflation ihren Höhepunkt erreicht hat und in den nächsten Quartalen sogar deutliche Rückgänge zu erwarten sind. Lange Zeit unkommentiert hat beispielsweise der Preis für Gas in Europa um 80% nachgegeben und befindet sich – wie andere Rohstoffe auch – auf Niveaus wie vor dem russischen Angriffskrieg auf die Ukraine. Die Preisrückgänge sind auf den ersten Blick positiv. Sie sind allerdings auch Vorboten einer kommenden konjunkturellen Abkühlung. Diese Gemengelage sollte es den Notenbanken erlauben, ihren Zinserhöhungszyklus sukzessive im Jahr 2023 zu beenden. Es ist sogar denkbar, dass die Notenbanken gegen Ende des Jahres abermals eine Kehrtwende um 180 Grad vollziehen müssen und wieder monetäre Lockerungen in Betracht ziehen werden.

Höhere Anleiherendite sichern

Bei Anleihen überwiegen aus unserer Sicht aktuell die Chancen die Risiken. In den USA ist die Zinskurve seit geraumer Zeit invers. Kurze Zinsbindungen bringen also höhere Zinsen (4,50%) als beispielsweise zehnjährige Anleihen (3,6%).

Die Anleihehändler gehen demnach davon aus, dass es Vorteile bringt, sich das vorherrschende Zinsniveau für längere Zeit zu sichern. Und das obwohl jedenfalls davon auszugehen ist, dass am Geldmarkt noch einige Zinserhöhungen zu erwarten sind. Historisch betrachtet waren solche inversen Zinsphasen tatsächlich häufig ein Indiz dafür, dass der größte Teil der Zinsanstiege über das gesamte Laufzeitenspektrum zu einem Ende kommt. Der Großteil der Kursverluste sollte somit hinter uns liegen. Der Zins liegt in den USA mittlerweile auch deutlich über der vom Markt langfristig erwarteten Inflationsrate von durchschnittlich zirka 3% p.a. In Europa liegen wir bei dieser Entwicklung zwar einiges zurück, es ist jedoch davon auszugehen, dass sowohl der Zins als auch die durchschnittliche Inflation der kommenden Jahre unterhalb jener der USA zu liegen kommen wird.

Aktien als Inflationsschutz?

Grundsätzlich sind wir der Meinung, dass Aktien langfristig einen guten Schutz vor Inflation bieten. Gut geführte Unternehmen werden ihre Produktpreise und Erträge relativ rasch an ein sich veränderndes Kostengefüge anpassen können. Ein ausgezeichnetes Management, eine solide Geschäftsbilanz und Markenprodukte, auf die wir Konsumenten nicht gerne verzichten wollen, sind die Themen, auf die wir weiterhin setzen und die stets von größter Wichtigkeit bleiben. Aber auch wieder rückläufige Inflationsraten und damit einhergehend fallende Zinsen sind prinzipiell gut für Unternehmen. Stabile beziehungsweise fallende Zinsen und Inflation sowie eine monetäre Lockerung der Notenbanken würden die positive Tendenz verstärken.

Was passiert, wenn die Notenbanken ihren Anleihebestand verkleinern?

Auf der anderen Seite werden die angekündigten Vorhaben der westlichen Notenbanken, ihre zur Krisenbekämpfung ausgeweiteten Bilanzen wieder zu reduzieren, den Aktienmarkt auch in den nächsten Monaten immer wieder belasten. Man könnte zwar argumentieren, dass die Börsen bereits weiter in die Zukunft blicken und die aktuellen monetären Bremsmanöver somit schon eingepreist sein sollten, aber speziell die Reduktion der Anleihebestände in den Notenbankbilanzen und die damit verbundene Reduzierung der Geldmenge bleiben ein potenzieller Belastungsfaktor, den wir nicht vernachlässigen wollen.

Rebalancing im Portfolio: So hilft es bei volatilen Märkten

Diese Gemengelage lässt bei einer positiven Grundtendenz weiterhin erhöhte Schwankungen erwarten. Unser Rebalancing scheint uns dafür die richtige Strategie zu sein. Dosierte Zukäufe nach Kursabschlägen und Gewinnmitnahmen nach euphorischen Kursanstiegen sollten auch im neuen Jahr eine kluge Strategie darstellen.

Ausblick: So wird das Anlagejahr 2023

Trotz des herausfordernden makroökonomischen Ausblicks sehen wir positiv auf das Veranlagungsjahr 2023. Die Stimmung und Erwartungen an den Kapitalmärkten sind zum Jahreswechsel sehr tief, manche Beobachter sprechen für das Jahr 2023 bereits von der „am meisten erwarteten Rezession“ überhaupt.

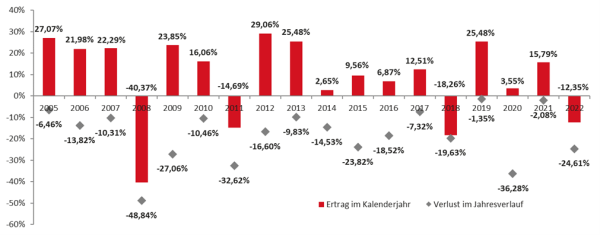

Und auch die Statistik unterstützt eine konstruktive Grundhaltung. Wie auch die folgende Grafik zeigt:

Quelle: Teletrader, eigene Berechnungen

Auf besonders herausfordernde Börsenjahre folgten in der Regel wieder gute Jahre für Anleger. Das spiegelt sich auch in den langfristigen Ertragserwartungen wider. Die gefallenen Anleihekurse gehen mit deutlich gestiegenen Anleiherenditen einher.

Zum Jahresende 2022 erhielten Anleger in einer zehnjährigen deutschen Bundesanleihe eine Rendite von 2,56%, während zu Jahresbeginn 2022 noch 0,19% bezahlten werden mussten, um eine deutsche Staatsanleihe zu besitzen. Aber nicht nur mittel- bis langfristige Anleihen liefern wieder attraktive Renditen. Auch Anleihen mit kürzeren Restlaufzeiten und Unternehmensanleihen guter bis bester Bonität bieten selektiv wieder gute Anlagemöglichkeiten.

Der Blick nach vorne kann sich also lohnen - mit der stärksten Privatbank Österreichs.

Hinweis: Diese Information ist eine Marketingmitteilung, welche von Schelhammer Capital ausschließlich zu Informationszwecken erstellt wurde. Sie wurde nicht unter Einhaltung der Rechtsvorschriften zur Förderung der Unabhängigkeit von Finanzanalysen erstellt und unterliegt nicht dem Verbot des Handelns im Anschluss an die Verbreitung von Finanzanalysen. Dieses Dokument stellt keine Finanzanalyse, keine Anlageempfehlung und keine Anlageberatung dar. Sie erhalten weder ein Angebot zum Abschluss eines Vertrages über eine Wertpapierdienstleistung oder eine Nebendienstleistung, noch eine Aufforderung, ein Angebot zum Abschluss eines Vertrages über eine Wertpapierdienstleistung oder eine Nebendienstleistung abzugeben. Sofern sich diese Mitteilung auf nach den kapitalmarktrechtlichen Vorschriften prospektpflichtige Produkte bezieht, ersetzen die Informationen keinesfalls den Prospekt, welcher über den jeweiligen Emittenten veröffentlicht wird. Jede Kapitalveranlagung ist mit einem Risiko verbunden. Unter Umständen kann es zu einem Totalverlust des eingesetzten Kapitals kommen. Da nicht jedes Geschäft für jeden Anleger geeignet ist, sollten Anleger vor Abschluss eigene Berater konsultieren (insbesondere Rechts- und Steuerberater).