Geld anlegen 2024: Wie geht es weiter mit Zinsen, Inflation und Wirtschaft?

17.01.2024

5 Minuten Lesezeit

Was brachte das Anlagejahr 2023? Natürlich wieder viele Überraschungen, aber gleich vorweg: Es waren die positiven Überraschungen, welche die Gesamttendenz bestimmten und negative Entwicklungen in der Wirtschaft und dem Weltgeschehen mehr als kompensieren konnten.

Welche Performance erreichten Aktienindizes in 2023?

Die Basis für ein positives Anlagejahr 2023 wurde gleich zu Beginn gelegt, denn das Jahr fing mit viel Pessimismus und Zurückhaltung an. Der Krieg in der Ukraine, schwache Konjunkturaussichten, steigende Zinsen, Bankenkrisen in den USA und der Schweiz usw. dämpften die Erwartungshaltung und führten zu einer generellen Zurückhaltung bei vielen Investoren. Wenn sich die breite Anlegergemeinschaft jedoch kaum etwas Positives erhofft, kommt es häufig anders. Negatives wurde offenbar ausreichend erwartet und war an der Börse somit bereits weitgehend eingepreist.

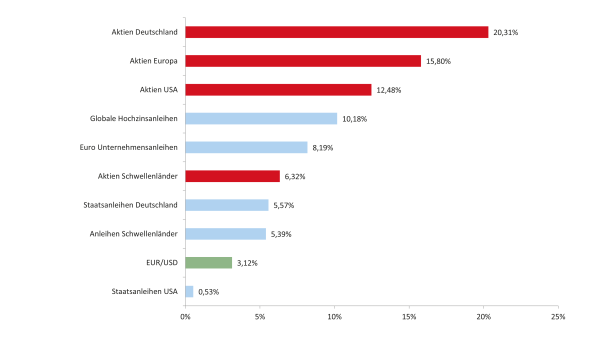

Positive Aspekte, wie die technologische Revolution der KI, aber auch deutlich fallende Inflationsraten in den USA und im Euroraum und daraus resultierende Erwartungen auf Zinssenkungen im Jahr 2024 führten letztendlich zu erfreulichen Anlageresultaten. Hier ein übersichtliches Schaubild. Die Ergebnisse sind in Euro abgebildet.

Quelle: eigene Berechnungen, baha: the information company

Ergebnisse vergangener Perioden lassen keinen zuverlässigen Rückschluss auf die künftige Ertragsentwicklung zu. Anlagen in Wertpapiere bergen neben Chancen auch Risiken.

Eine Herausforderung stellte die Titelauswahl dar

Bekanntlich wurde die positive Marktentwicklung in den USA – und somit an den Weltbörsen – größtenteils von den führenden sieben Technologieriesen getragen. Auch in unserem Portfolio befinden sich die Technologieführer Microsoft, Apple, Nvidia, Amazon und Alphabet, aber nicht in einem Ausmaß von ca. 30% wie bei einem Indexinvestment.

Durch die Beimischung von Unternehmen wie Intuit, Novo Nordisk, SAP, L’Oreal, MercadoLibre und anderen konnte trotzdem ein starkes Gesamtergebnis erzielt werden.

Was ist unsere Investmentidee?

Unser Investmentzugang ist klar: Wir investieren ausschließlich in Unternehmen, von denen wir längerfristig überzeugt sind, achten dabei aber auch immer auf eine gute und kluge Streuung des Portfolios. Ein Drittel des Gesamtvermögens in einige wenige Gesellschaften zu investieren, entspricht hingegen nicht unserer Empfehlung. Es widerspricht unserer Philosophie hinsichtlich einer guten Diversifikation Ihres Vermögens.

Anleihen dienten dem Ertrag – und der Risikodiversifikation

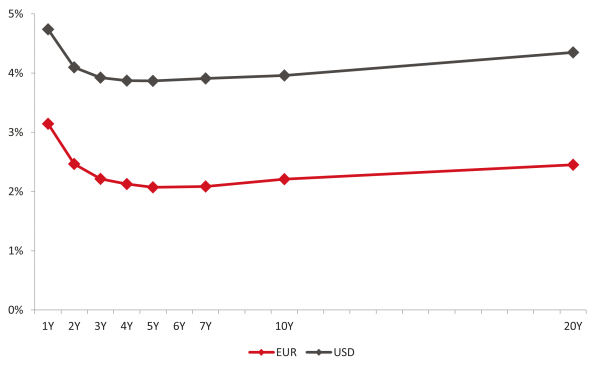

Anleihen fanden ihre alte Rolle im Depot wieder. Die inverse Zinskurve (kurze Laufzeiten bringen höhere Erträge als lange Zinsbindungen) hat es bereits angekündigt: Der Markt geht davon aus, dass die Zinsanhebungen der Notenbanken ihr Ende gefunden haben und die Notenbanken sogar Zinssenkungen vornehmen werden. Es sollte also wieder Sinn ergeben, auf längere Laufzeiten bei Anleihen zu setzen. Diese Grafik zeigt den Zinsertrag deutscher -rot- und amerikanischer -schwarz- Staatsanleihen in der jeweiligen Währung. Sie verdeutlicht, dass es für kurzfristige Kapitalanlagen mehr Zinsen gibt als für eine längere Bindung.

Quelle: eigene Berechnungen, baha: the information company

Aufgrund dieser Einschätzung, die wir schon seit einiger Zeit teilen, wurde die Laufzeitenstruktur unseres Anleiheportfolios von ca. 4,5 Jahren zu Jahresbeginn auf zuletzt rund 6 Jahre erhöht. Neben laufenden Zinseinnahmen konnten im Anleiheportfolio damit auch wieder Kursgewinne verbucht werden. Das Ergebnis des Jahres spiegelt wider, dass wir bei Zinspapieren stets auf sehr gute Bonitäten und überschaubare Laufzeiten setzen, ein Zugang, der unser Anleiheportfolio im Jahr 2022 vor größerem Schaden bewahrt hat.

Inflationsgeschützte Anleihen waren im Jahr 2022 ein gutes Investment, wenn man in kurzen Laufzeiten investiert hatte. Aufgrund der geänderten Inflationsperspektive spielten sie im Jahr 2023 eine geringere Rolle. Zur Diversifikation macht diese besondere Art der Anleihen auch weiterhin Sinn.

Wie ist der Ausblick für 2024?

Aktien bleiben von uns favorisiert

Wir gehen davon aus, dass die nächsten Quartale auf den Aktienmärkten von zwei maßgeblichen, aber widerstrebenden Kräften geprägt sein werden: weiterhin schwachen Konjunkturdaten auf der einen Seite und der Spekulation auf Zinssenkungen durch die Notenbanken auf der anderen Seite.

Wir erwarten also Zinssenkungen, die einerseits aufgrund der konjunkturellen Abschwächung notwendig und andererseits aufgrund der deutlich gesunkenen Inflation auch ermöglicht werden. Dass speziell die EZB dazu noch zurückhaltend klingt, würden wir nicht überbewerten, denn eine neue Situation verlangt auch neue Maßnahmen. Gerade die EZB hat sich im Fahrwasser der amerikanischen Notenbank immer wieder flexibel gezeigt und schon bei den Zinsanhebungen zuletzt eine überraschend kräftige Kehrtwende hingelegt.

Aber eines ist klar: Eine schwache Konjunktur führt auch zu einem schlechteren Geschäftsverlauf bei vielen Unternehmen und man fragt sich, ob Aktienkurse bei sinkenden Unternehmensgewinnen überhaupt steigen können. Die Antwort darauf: Ja, sie können.

Die Börsengeschichte zeigt, dass die Börsenentwicklung nicht die Gegenwart, sondern die künftige Erwartung widerspiegelt. Die Börse blickt also zumeist über das kurzfristige Geschehen hinaus, denn es ist auch an den Börsen ein Naturgesetz: Auf Regen folgt Sonnenschein. Werden also schlechte Ergebnisse ohnehin schon erwartet, so stellt deren Eintreten keinen preisbestimmenden neuen Faktor mehr dar.

Unsere selektive Titelauswahl und der spezielle Fokus auf relativ konjunkturunabhängige Unternehmen betrachten wir als einen zusätzlichen Risikopuffer.

Zins gegen Konjunktur: Wer gewinnt?

Im Wettstreit zwischen fallenden Zinsen und schlechterer Konjunktur gewinnt an den Aktienbörsen immer der Zins - denken Sie nur an die Börsenentwicklung während der Coronakrise und an die vielen Börsenzyklen zuvor.

Natürlich wird es nicht den einen richtigen Kaufzeitpunkt geben und die Börsen werden in ihrer Gesamtheit in diesem widersprüchlichen Umfeld noch einige Zeit ein Auf und Ab zeigen. Aber bleiben Sie geduldig, bleiben Sie investiert und nutzen Sie die zwischenzeitlichen Chancen, die sich ergeben werden.

Richtig ausgespielt nutzen wir mit unserem „Rebalancing“ das beschriebene Auf und Ab für unsere Zwecke. Denn so sehr wir uns alle einen raschen und vehementen Börsenaufschwung wünschen: Solche Übergangsphasen brauchen ihre Zeit – und sie müssen genutzt werden.

Führt an den „Glorreichen Sieben“ weiterhin kein Weg vorbei?

Die Qualität und Innovationskraft von Unternehmen wie Microsoft, Apple oder Nvidia ist unbestritten und wir bleiben hier investiert. Die enorme Börsenkapitalisierung (beinahe 3.000 Milliarden US-Dollar bei Microsoft und Apple) und die durchaus anspruchsvolle Bewertung lassen jedoch erwarten, dass die künftigen Wertsteigerungen wesentlich geringer ausfallen werden, als es in der Vergangenheit der Fall war. Weitere Kursanstiege in der zuletzt verzeichneten Geschwindigkeit würden zu einer eklatanten Überbewertung führen. Hier gilt es wachsam zu sein.

Oftmals hat sich gezeigt, dass Branchen oder Unternehmensgruppen, die auf den Finanzmärkten so populär wurden, dass sie mit „Spitznamen“ versehen und als alternativlos betrachtet wurden, zu hohe Erwartungshaltung eingepreist hatten. Denken Sie nur an die „New Economy“, die vor einigen Jahren „zu“ populär gewordenen BRIC-Staaten (Brasilien, Russland, Indien und China) oder die „Nifty Fifty“-Aktien aus den frühen 1970er Jahren. Die Börse hatte bei diesen Themen jeweils massiv übertrieben und suchte sich danach neue Favoriten.

Für uns gilt: Es gibt viele attraktive Unternehmen, in die wir investieren wollen. Einige Börsensegmente erscheinen uns sogar vernachlässigt und damit attraktiv bewertet. Wir setzen daher weiterhin auf Diversifikation im Qualitätssegment.

Anleihen haben etwas gutzumachen – und sie machen es auch gut.

Auf den Zinsmärkten gibt es zurzeit vor allem Spekulationen darüber, ob die amerikanische Notenbank bereits im zweiten oder doch erst im dritten Quartal die Leitzinsen erstmalig senken wird. Wenngleich die Europäische Zentralbank derzeit noch verbal bremst, erwartet der Markt auch baldige Zinssenkungen in Europa.

Für uns entscheidend ist aber nicht die Spekulation darüber, in welchem Monat die erste Zinssenkung stattfinden wird - ehrlich gesagt können das auch die führenden Notenbanker heute noch nicht wissen. Entscheidend ist vielmehr die generelle Zinsentwicklung gepaart mit den Konjunkturaussichten und dem Inflationstrend.

Wie geht es nun weiter mit Zinsen, Inflation und Wirtschaft?

Nachdem die Inflation im Euroraum binnen Jahresfrist von deutlich über 10% auf zuletzt unter 3% abwärts gerauscht ist, sollte man davon ausgehen, dass der weitere Inflationstrend etwas holpriger verlaufen wird. Basiseffekte aus hohen Preisen der Vorperiode verlieren ihre Wirkung, und hohe Lohnabschlüsse – speziell in Kerneuropa – wirken inflationstreibend. Die letzte Meile auf dem Marathon der Inflationsbekämpfung wird die schwierigste.

In unserem Basisszenario gehen wir davon aus, dass die Zinsanhebungen des letzten Jahres ihre Spuren in der Wirtschaft und somit bei etlichen Unternehmen hinterlassen werden. Das Gebälk bricht – wie zuletzt gesehen - stets an den schwächsten Stellen zuerst, und es wird zu weiteren ökonomischen Unfällen kommen. Der konkrete Zeitpunkt dafür bleibt offen und wäre reine Spekulation. Was jedoch gesichert erscheint: Die Notenbanken können durch Zinssenkungen gegensteuern und werden das, wenn notwendig, auch tun.

Wir gehen also davon aus, dass kommende Zinssenkungen eher den Notwendigkeiten aus der Wirtschaft geschuldet sein werden und weniger dem Umstand des endgültigen Sieges über die Inflation. Die Erfahrung zeigt weiters, dass Zinssenkungen – wenn sie denn einmal gestartet wurden – häufig sehr rasch und vehement vonstattengehen. Es kann somit sein, dass die kommenden Zinssenkungen kräftiger ausfallen werden, als es aktuell am Markt erwartet wird.

Wie schon ausgeführt, wird es dafür wirtschaftliche Gründe geben, die kurzfristig immer wieder einmal belastend wirken können. Am Ende gewinnt aber der Zins und treibt die Märkte wieder nach vorne.

Was bedeutet das für Zinsanlagen?

Wir sichern uns das aktuelle Zinsniveau lieber mittel- bis langfristig. Es gilt für uns: Anleihen vor Festgeldern und Festgelder vor täglich fälligen Einlagen. Und auch bei Anleihen selbst bevorzugen wir mittlerweile wieder durchaus längere Zinsbindungen und nehmen somit eine optimistische Grundhaltung ein.

Dass es nach den bereits erfolgten Zinsrückgängen bei mittleren und längeren Laufzeiten zu einer zwischenzeitlichen Konsolidierung oder auch Gegenbewegung kommen kann, ist durchaus zu erwarten. Das gilt speziell für die nähere Zukunft und sollte den nunmehr schwankenden Inflationsraten geschuldet sein. Wir gehen jedoch von einer grundsätzlich abwärts gerichteten Zinsentwicklung aus. Anleihen sollten somit auch 2024 einen positiven Beitrag liefern.

Und Gold?

Gold ist eine kleine, aber wichtige Beimischung in unseren Vermögensverwaltungen. Wir empfehlen zudem auch, einen individuell angemessenen Teil an physischem Gold vorrätig zu halten.

Was für uns weiterhin für Gold spricht, ist die Tatsache, dass es weltweit als Währung akzeptiert wird, von den Notenbanken jedoch nicht beliebig vermehrt werden kann. Das Mengenwachstum bleibt auf die jährliche Produktion im Ausmaß von ca. 2% des bereits vorhandenen Gesamtvolumens beschränkt – Produktionstendenz sinkend. Demgegenüber steigen der globale Wohlstand und die globale Mittelschicht rascher. Das sind positive Voraussetzungen für diese alternative Währung. Anders gesagt: Gold ist langfristig besser als beliebig vermehrbare Währungen.

Gold konnte im Jahr 2023 eine Wertsteigerung von 9,5% in Euro aufweisen, und das trotz der zurückgekehrten Zinsen. Nach einem Wertzuwachs von 6,2% in Euro im Jahr 2022 ergibt sich somit in diesem herausfordernden Zeitraum ein sehr positives Bild.

Hinweis: Diese Information ist eine Marketingmitteilung, welche von Schelhammer Capital ausschließlich zu Informationszwecken erstellt wurde. Sie wurde nicht unter Einhaltung der Rechtsvorschriften zur Förderung der Unabhängigkeit von Finanzanalysen erstellt und unterliegt nicht dem Verbot des Handelns im Anschluss an die Verbreitung von Finanzanalysen. Dieses Dokument stellt keine Finanzanalyse, keine Anlageempfehlung und keine Anlageberatung dar. Sie erhalten weder ein Angebot zum Abschluss eines Vertrages über eine Wertpapierdienstleistung oder eine Nebendienstleistung, noch eine Aufforderung, ein Angebot zum Abschluss eines Vertrages über eine Wertpapierdienstleistung oder eine Nebendienstleistung abzugeben. Sofern sich diese Mitteilung auf nach den kapitalmarktrechtlichen Vorschriften prospektpflichtige Produkte bezieht, ersetzen die Informationen keinesfalls den Prospekt, welcher über den jeweiligen Emittenten veröffentlicht wird. Jede Kapitalveranlagung ist mit einem Risiko verbunden. Unter Umständen kann es zu einem Totalverlust des eingesetzten Kapitals kommen. Da nicht jedes Geschäft für jeden Anleger geeignet ist, sollten Anleger vor Abschluss eigene Berater konsultieren (insbesondere Rechts- und Steuerberater).