Wie kann man in einem Bärenmarkt gute Renditen erzielen?

04.11.2022

5 Minuten Lesezeit

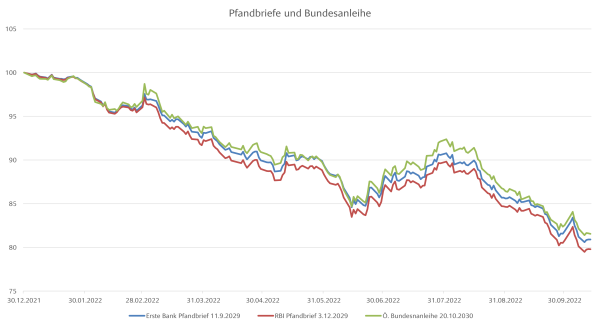

Die Börsen für das heurige Jahr sind tiefrot und hinterlassen enttäuschte Anleger. Das gilt nicht nur für Aktien. Auch die verzinslichen Anlageformen wie Staatsanleihen, Pfandbriefe und andere Anleihen sind massiv betroffen. Gemessen am deutschen Bundfuture sind die Zinsen 10-jähriger Staatsanleihen in Euro von –0,5 % im Jänner 2022 auf aktuell 2,22 Prozent gestiegen - in einer sehr kurzen Zeit. Es klingt nicht viel für Sie? Machen Sie sich bewusst, dass eine Zinsänderung von 0,75 Prozent auf 1,5 Prozent bereits eine Verdoppelung bedeutet.

Wie Zinsen die Wertentwicklung von Anleihen beeinflussen

Das Ergebnis dieser Zinserhöhungen ist, dass Anleger in Anleihen bester Bonität, in Euro und einer nur mittelfristigen Laufzeit von etwa sieben Jahren, seit Jahresbeginn etwa 20 Prozent verloren haben. Je länger die Restlaufzeit der Anleihe desto höher der Verlust. Die im Jahr 2020 emittierte 100-jährige Staatsanleihe der Republik Österreich hat fast 60 Prozent Wert verloren.

Die Zinserhöhungen der Notenbanken haben diesen in seiner Deutlichkeit und Geschwindigkeit noch nie dagewesenen Absturz verursacht. Und ja, die steigenden Zinsen sind vor dem Hintergrund der hohen Inflation nötig, um die Inflation zu dämpfen. Die Geldentwertung ist kein ausschließlich europäisches Phänomen. Weltweit steigen aus vielen Gründen die Preise - für Lebensmittel, Dienstleistungen, Energie, Maschinen, Düngemittel und so weiter. Und auch der Preis für Geld - der Zins. Aktuell liegt die Inflation in Europa bei durchschnittlich 10 Prozent.

Wie entwickelten sich die Aktienkurse 2022?

Im Mittel sind die Aktienkurse auch deutlich gesunken. Der Rückgang betrug ebenfalls etwa 20 Prozent. Natürlich gab es Gewinner und Verlierer. Die großen Indizes S&P 500, Euro Stoxx, Nikkei oder Hang Seng verloren zwischen 10 und 40 Prozent in der jeweiligen Heimatwährung.

Soll man jetzt Aktien kaufen?

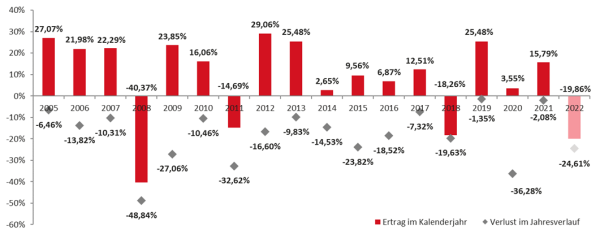

Folgende Grafik stellt beispielhaft für Aktien die Entwicklung des deutschen Aktienindex DAX zwischen 2005 und 2022 dar. Die grauen Rauten zeigen den zwischenzeitlichen Verlust, die roten Säulen das Jahresendergebnis. Das heurige Jahr ist noch nicht abgeschlossen und deshalb in hellrot aufgetragen.

Quelle: Teletrader, eigene Berechnungen

Was fällt bei der langfristigen Aktienkursentwicklung auf?

- Ausnahmslos jedes Börsenjahr verzeichnete während des Jahres einen Minusstand.

- Es gab nur drei von 17 Jahren, die negativ schlossen.

- 14 Jahre schlossen positiv ab.

- In 10 Jahren war die Performance besser als 10 Prozent.

- In 7 Jahren war die Performance größer 20 Prozent.

- Perioden, die auf negative Ergebnisse folgten, waren sehr ertragreich.

Wie hat sich der Goldpreis entwickelt?

Das Edelmetall Gold wird auch als die Währung der letzten Instanz bezeichnet. Es soll in Krisenzeiten vor Verlusten bewahren und stabil bei Inflation sein. Dieses Jahr sieht es nicht so aus. Gold hat in US-Dollar bisher 10 Prozent verloren. Da der Greenback heuer um etwa 15 % gegenüber dem Euro teurer wurde, konnte Gold für den Euro-Anleger um 4 % zulegen.

Der folgende Chart für Gold ist in der Originalwährung US-Dollar und seit Beginn dieses Jahres.

Quelle: Teletrader, eigene Darstellung

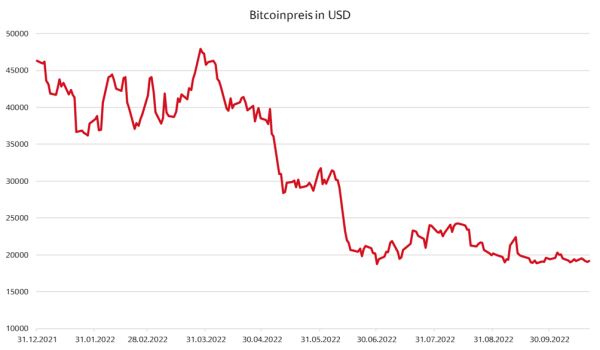

In Bitcoin investieren oder nicht?

Auch für die beliebteste und am stärksten kapitalisierte Kryptowährung ging es bergab. Sie verlor sogar zwei Drittel ihres Wertes. Der häufig genannte Inflationsschutz konnte hier keinesfalls erfüllt werden.

Quelle: Teletrader, eigene Darstellung

Der wichtigste Rohstoff zur Erzeugung von Bitcoin und anderen Kryptowährungen ist Energie, welche 2022 sehr teuer geworden ist. Mining dürfte sich bei diesen Energiepreisen und dem Kurs vieler Kryptowährungen nicht mehr lohnen.

Was bedeutet das im Ergebnis?

Je nach Asset Allocation haben Anleger in diesem Jahr einen Verlust zwischen 10 und 40 Prozent zu beklagen. Eine Ausnahme bildeten nur Gold in Euro, einige Rohstoffe (vor allem Energie) und Währungen. Das war die letzten Jahre anders.

Wann ist der richtige Zeitpunkt, um Aktien zu kaufen?

Möglicherweise haben Sie wegen der erheblichen Kurssteigerungen bei Aktien in den letzten Jahren erst zu Jahresbeginn beschlossen, Ihre Veranlagungsstrategie teilweise auf Aktien umzustellen. Dann haben Sie tatsächlich -bis dato - einen schlechten Zeitpunkt gewählt. Sie haben die Gewinne der vergangenen Jahre nicht gemacht und heuer ein schwaches Ergebnis erzielt.

Vielleicht denken Sie jetzt: "Ich habe es schon immer gewusst: Der Aktienmarkt ist nichts für mich. Viel zu riskant. Nichts wie raus.“ Das ist ein oft zu beobachtender und verständlicher Reflex in dieser Situation und bringt ein schlechtes Ergebnis. Warum? Wie oben schon mal erwähnt: Negativen Jahren folgten in der Vergangenheit sehr positive Perioden.

Wie geht man mit Verlusten an der Börse um?

Viele private und professionelle Anleger haben dieses Jahr dem tiefen Fall ihrer Kapitalanlage in Aktien und insbesondere in Anleihen nur zuschauen können. Beide Assetklassen haben Wert verloren. Auch Börsenlegenden wie beispielsweise Warren Buffett und seine Investmentfirma Berkshire Hathaway haben in diesem Jahr eine negative Performance erzielt; nämlich 10 Prozent. Das ist kein Trost. Doch Warren Buffett liefert auch eine Lösung, wie es weitergeht. Er ist und bleibt investiert und kauft selektiv sogar nach. Er investiere in Unternehmen und nicht in Aktien. Während Unternehmen einen wahren Wert hätten, schwankten die Kurse von Aktien beeindruckt vom Tagesgeschehen. Er handele wie ein Unternehmer und nicht wie ein Trader. Deshalb interessierten ihn auch nicht die kurzfristigen Ereignisse.

Jeder Investor und Fondsmanager hat Lieblings-Unternehmen, in die er investiert. Auch einige unserer favorisierten Aktien haben dieses Jahr verloren. Wir haben sehr gute Gründe, warum wir in diesen Unternehmen investiert sind. Und die Krise kann auch eine Chance sein. Denn die Aktien unserer liebsten Unternehmen sind jetzt teilweise wieder günstiger zu bekommen.

Uns ist bewusst, dass es stressige Zeiten für Anleger sind. Auch uns geht es so. Wir fühlen wie Sie Freude und ab und zu sogar Euphorie, wenn die Kurse unserer Aktien und Anleihen steigen. Wir ärgern uns und fühlen uns unsicher, wenn sie fallen. Und unser Ziel ist es, Sie zu glücklichen Anlegern zu machen.

Sollten Sie in dieser Situation Ihre Strategie verändern?

Nehmen wir mal an, Sie sind ein Fan einer bestimmten Automarke. Wenn der Hersteller der Fahrzeuge plötzlich einen Preisnachlass von 20 Prozent gibt, würden Sie wahrscheinlich zuschlagen. Auch mit dem Risiko, dass er das Auto nächste Woche noch günstiger anbietet. So in etwa ist im Moment die Situation am Aktienmarkt. Viele erstklassige Unternehmen sind derzeit mit einem saftigen Preisabschlag zu haben.

Werden die Aktienkurse weiter fallen?

Oder ist der Boden bereits erreicht? Diese Frage wird Ihnen niemand seriös beantworten können. Tatsächlich bieten sich bei Aktien - also Unternehmensanteile - bereits zu diesem Zeitpunkt langfristige Gelegenheiten, die wir nutzen. Auch wenn wir wissen, dass es vielleicht noch günstiger werden könnte. Auch bei Anleihen ist keineswegs sicher, dass die Zinsen 2023 weiter steigen und die Kurse entsprechend fallen. Mittlerweile sind die Ertragserwartungen bei verzinslichen Wertpapieren deutlich gestiegen und Anleihen auch unter Renditeaspekten wieder investierbar.

Was sollten Sie jetzt machen?

Wenn sich die Lebensumstände nicht geändert haben, dann bleiben Sie Ihrer Strategie treu. Atmen Sie ruhig durch und erinnern Sie sich an das, was Sie mit Ihrer Veranlagung –dem Investment in verschiedene Unternehmen- erreichen wollten. Ist dieses Ziel unverändert? Wenn ja, dann bewahren Sie Ruhe und gehen Sie analytisch vor. Erinnern Sie sich daran, dass Sie ein langfristig orientierter Anleger sind. Sie denken nicht in Tagen, Wochen, Monaten oder Quartalen. Sie denken wie ein Unternehmer, nicht wie ein Trader. Das trifft in besonderem Maße auch auf uns zu.

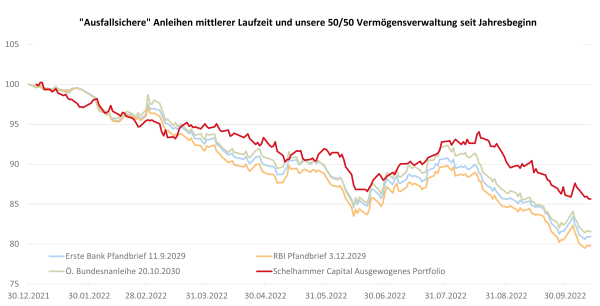

Wir haben die letzten Jahre überdurchschnittliche Renditen erzielt und werden dies voraussichtlich auch weiterhin tun. Viele Anleger haben uns entsprechend ihrem Sicherheitsbedürfnis den Auftrag zur Verwaltung ihres Vermögens gegeben.

Die Kursgrafik zeigt die Entwicklung der „ausfallsicheren“ Anleihen und unsere ausgewogene 50/50-Vermögensverwaltung.

Quelle: Teletrader, eigene Darstellung

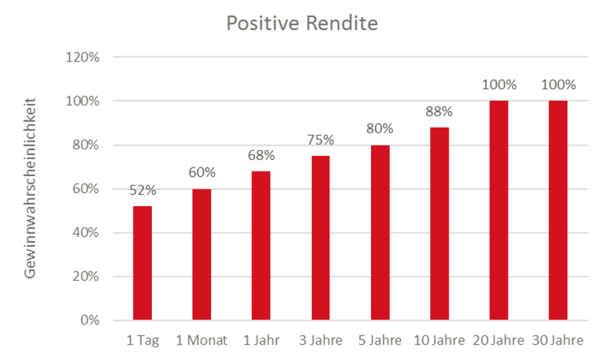

Positive Rendite werden mit steigender Laufzeit wahrscheinlicher. Die Wahrscheinlichkeit auf positive Renditen erreichte nach 20 Jahren 100 Prozent. Die Entwicklung von Aktienkursen ist auf kurze Sicht nicht prognostizierbar. Sie schwanken um ihren wahren Wert. Je längerfristiger wir denken, desto wahrscheinlicher wird der Gewinn. Hier eine Grafik zum Dow Jones Industrial, die klar verdeutlicht, was wir meinen: je länger die Anlagedauer desto höher die Gewinnwahrscheinlichkeit.

Quelle: Robert Shiller, eigene Darstellung

Sei gierig, wenn andere ängstlich sind. Sei ängstlich, wenn andere gierig sind.

Aktien können auch an Wert verlieren. Manchmal kräftig. „Die Börsen sind keine Einbahnstraße.“ Und sie erholen sich wieder.

Machen Sie es wie Warren Buffett:

- Denken und handeln Sie wie ein Eigentümer, nicht wie ein Trader.

- Investieren Sie in Unternehmen nicht in Wertpapierkennnummern.

- Beteiligen Sie sich an Global Brands, Emerging Leaders und Global Innovators.

- Investieren Sie in großartige Unternehmen mit dem richtigen Geschäftsmodell.

- Kaufen Sie Unternehmen mit einem gesunden Umsatz- und Gewinnwachstum auf die nächsten Jahre. Es setzt sich in Zeiten nach einer Krise zuerst durch.

- Und bleiben Sie geduldig, wenn es mal nach unten geht.

- Halten Sie, wenn möglich, immer ein bisschen Pulver trocken. Cash oder Geldmarktfonds sind immer mal wieder sehr gut für besondere Fälle – wie eben jetzt.

Schelhammer Capital. Die stärkste Privatbank Österreichs.

Hinweis: Diese Information ist eine Marketingmitteilung, welche von Schelhammer Capital ausschließlich zu Informationszwecken erstellt wurde. Sie wurde nicht unter Einhaltung der Rechtsvorschriften zur Förderung der Unabhängigkeit von Finanzanalysen erstellt und unterliegt nicht dem Verbot des Handelns im Anschluss an die Verbreitung von Finanzanalysen. Dieses Dokument stellt keine Finanzanalyse, keine Anlageempfehlung und keine Anlageberatung dar. Sie erhalten weder ein Angebot zum Abschluss eines Vertrages über eine Wertpapierdienstleistung oder eine Nebendienstleistung, noch eine Aufforderung, ein Angebot zum Abschluss eines Vertrages über eine Wertpapierdienstleistung oder eine Nebendienstleistung abzugeben. Sofern sich diese Mitteilung auf nach den kapitalmarktrechtlichen Vorschriften prospektpflichtige Produkte bezieht, ersetzen die Informationen keinesfalls den Prospekt, welcher über den jeweiligen Emittenten veröffentlicht wird. Jede Kapitalveranlagung ist mit einem Risiko verbunden. Unter Umständen kann es zu einem Totalverlust des eingesetzten Kapitals kommen. Da nicht jedes Geschäft für jeden Anleger geeignet ist, sollten Anleger vor Abschluss eigene Berater konsultieren (insbesondere Rechts- und Steuerberater).